在国内汽车市场上,中国品牌似乎一直受强势合资品牌的压制,尤其是在高端车型领域。曾经抓住机遇率先在SUV市场上出击获得的先发优势,近两年也有被合资品牌挤压的趋势,加之在轿车领域一直难以顶破合资品牌的品牌壁垒,被压着打似乎成了中国品牌的宿命。真的是这样吗?

核心观点:

1、目前中国车企在国内乘用车市场的份额只有34.5%,且以低端市场为主流根据地,在一级城市的市场份额不足30%;

2、头部中国车企的集中效应越来越强,今年前三季度中国车企的CR10达到80%,两三年间提高了10个百分点;

3、几家头部车企近10年的发展路径显示,他们无不着力于丰富产品线、升级品牌力、提升区域消费市场,让我们能看见向上的力量;

4、随着区域市场的拓展和升级,中国品牌与合资品牌在“战场”上越发靠近,更加正面的交锋在所难免。

说明:本文数据均采自乘用车交强险上险数据。

■仅占3成市场份额且以五六级城市为主

在2015年之前,中国品牌在国内乘用车市场上的份额一直没有超过30%。2015年国家出台的购置税优惠政策推动了汽车消费的增长,中国品牌借势收获了更多的市场份额,2016年是份额最接近40%的一年。

但是,购置税优惠政策某种程度上也提前预支了一部分需求,2017年之后整个车市向上不力,2018年下半年开始同比负增长,直至现在。中国品牌在车市中的比重也一跌再跌,今年前三个季度跌到了34.5%。

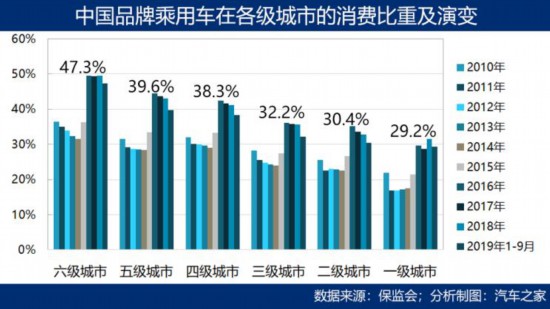

把这个34.5%拆解开来看,中国品牌的领地主要在四、五、六级城市,呈明显的低端市场满足特点,主打中小城市。比如,在六级城市中的市场份额接近50%(六级城市中中国品牌车销量/六级城市总销量),占有率最高;在五级城市和四级城市的占有率也均高于中国品牌在车市上的整体份额。而在一、二、三级城市群的市场占有率则均低于整体占有率,一级城市最低,只有29.2%。

但是,如果我们动态地看历程,可以欣喜地看到,最近三年中国品牌在一级城市市场的占有率相对稳定,尤其是在2018年,还是上涨的,2019年的下跌幅度也不似其他城市群那么大,中国品牌的进阶之路虽艰难,但向上的力量值得被看到。

从上规模的角度看,中国汽车产业的合资之路率先启动,于上世纪80年代末起步,而中国车企的进入是在90年代末的事。进场已然是迟,后进生要赶超野心勃勃的尖子生非常不易。博弈20年的结果是,多数中国车企还是委身于逼仄空间。今年前9个月,Top 10中国车企在乘用车市场上的份额最高的也刚超过5%,大部分在1-3%的份额区间。

不过,头部中国车企的规模化是逐渐显现的,今年前三季度CR10高达80%,2016年还不到70%。从在整体车市中的份额看,今年市场份额超过2%的中国车企有5家,这里面除上汽集团外,其他都主要在中小城市市场击打。

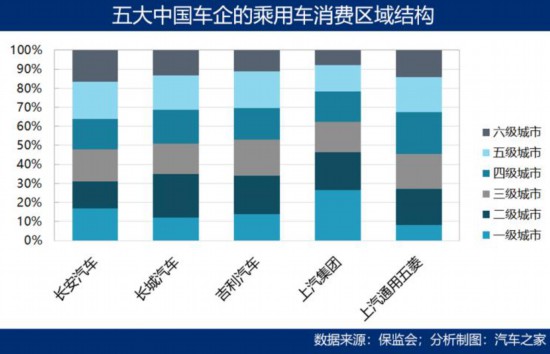

今年前9个月,上汽集团在一级城市的市场份额最高,销量11.3万辆,占比26%;在六级城市的销售比重最低,只有8%。而上汽通用五菱在四级城市的销量最高,有19万辆,占到同期企业总销量的22%,在一级城市占比只有8%,销售7.2万辆。

长安汽车在五级城市的市场份额最大,10.4万辆的销量占19%,在一、二、三级城市比重相当,销量都在9万余辆的水平,占比17%左右,四级城市销量占比16%,六级城市销量占比也有14%,是五家车企中区域销售结构最均衡的一家。

长城汽车最大的市场在二级城市,13.8万辆的销量占长城前9个月总销量的23%,五级城市和四级城市销量相当,占18%,销量分别是10.9万辆和10.8万辆。

吉利汽车以二级城市为最大领地,今年销售16.7万辆,占吉利同期总销量的20%,其次就是五级城市销售16.2万辆占比19%,三级城市销售15.9万辆,占比也接近19%,在一级城市销售11.7万辆,占14%。

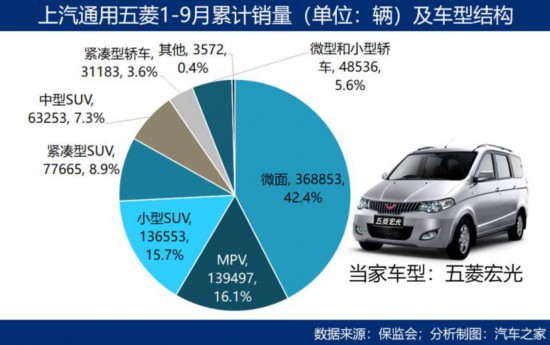

上汽通用五菱在国内车市走的是“以小型低价产品获量”的路线,定位非常清晰。主打微面和MPV产品,在SUV市场也有涉足,产品售价主流区间5-10万元,甚至有不少产品售价低于5万元,是中小城市的适销价位。

2019年,上汽通用五菱旗下的微面车型撑起了半壁江山,今年前9个月的累计销量占到企业总销量的42.4%,MPV和小型SUV也都占到16%左右,这三类产品为上汽通用五菱贡献了75%的销量。 上汽通用五菱旗下有6款微面车型,在微面市场上无人能敌,事实上,上汽通用五菱也是微面车型板块极少数的玩家之一,在微面细分市场一家独大。

官方指导价4.58万起的五菱宏光(参数|询价)今年前三季度卖出了20.4万辆,最大的区域市场在五级城市,五菱荣光V卖出8.5万辆。MPV车型宝骏730和宝骏360都是在四级城市销量领先,小型SUV宝骏510也是主打四级城市和五级城市。中型SUV五菱宏光S3则在六级城市卖出15.9万辆、五级城市卖出15.8万辆,四级城市10.4万辆。上汽通用五菱以合适的产品、低廉的价格在国内最广大的中小城市甚至县市级城市、乡村市场取得了最广泛的领地。

五菱宏光的热销一定程度上也得益于“汽车下乡”政策,最新的政策规定:“微型载货车、轻型载货车和微型客车,销售价格每辆5万元及以下的,补贴销售价格的10%;销售价格每辆5万元以上的,定额补贴5,000元”,这里面提到的微型客车就是指的微面。在政策里,五菱位列明确补贴品牌之中。

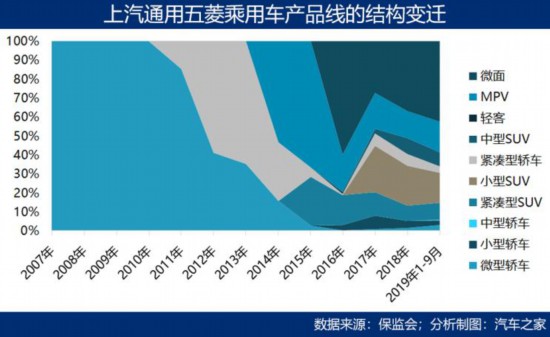

早年间,上汽通用五菱仅以微型轿车乐驰行走天下,产品单一。2010年持宝骏630进军紧凑型轿车市场;2011年开始面向市场推出紧凑型SUV宝骏560;2014年推出宝骏730,正式进军MPV市场;2016年,微面车霸五菱宏光上市,同年小型轿车宝骏310亦上市;2017年小型SUV宝骏510和中型SUV五菱宏光S3上市销售。

目前,10万元以下的MPV和5万元左右的微面成为上汽通用五菱的主打产品,在微型轿车领域则走纯电动路线,打造了“柳州爆款”宝骏E100和宝骏E200,面向个体消费者而非租赁市场,在纯电动车型的的推广应用方面走出了一条与众不同的路线。

经过近10年的摸索,上汽通用五菱在乘用车的市场交锋中实行错位竞争,面向小城市甚至乡镇,以经济适用型产品在细分市场具备了相当的竞争能力。

■吉利汽车:正面刚

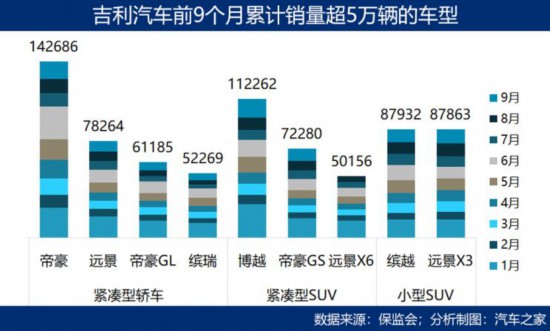

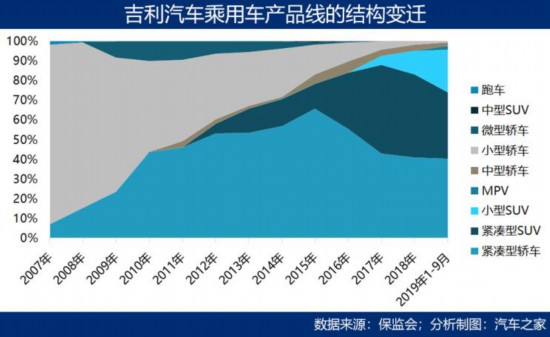

与上汽通用五菱的“避峰”不同,吉利汽车在国内车市采取的是“正面刚”的策略。从最新产品销售结构看,紧凑型轿车是其最大产品门类,前三季度累计销量占到吉利总销量的近一半,紧凑型轿车也是中国品牌与合资品牌交锋最为激烈的产品领域。在SUV市场,吉利汽车也是进军热门细分市场,主推紧凑型SUV和小型SUV,今年前三季度销量合计占到企业同期销量的55.3%。

2019年吉利汽车开始进军MPV市场,推出嘉际车型,指导价9.98-14.88万元,定位10万元产品区间,目前的月销量基本在2000辆左右。

帝豪,不仅是吉利汽车的当家车型,也是中国品牌紧凑型轿车销量最高的车型,指导售价6.98-9.88万。帝豪上市于2009年,那一年正是中国品牌的崛起之年,同时市场开始全面向三到六级城市以及县乡市场下沉,帝豪的上市,圆了不少小城市人群的“轿车梦”,目前其最大的区域市场在二级城市,今年累计销售3.42万辆,是吉利旗下乘用车产品“站位最高”的车型,在三级城市群累计销售3.16万辆,在一级城市市场也有2.41万辆的销量。

紧凑型SUV以博越最为畅销,2016年上市,今年前三季度累计销售11.2万辆,指导8.88-15.68万元,手动挡终端售价也在10万元以内,最大区域市场在五级城市。定价更高的星越,指导价13.58-19.58万元,今年5月上市发售,是吉利打造的面向高端市场的紧凑型SUV,在一级市场销量最高,上市半年累计销售2325辆。

吉利汽车亦是以小型轿车起家,豪情、金刚、自由舰都是最早的在四五级城市畅销的车型。2007年5月,吉利宣布进入战略转型期,从“低价战略”向“技术领先、质量可靠、服务满意、全面领先”战略转型。之后,吉利于2016年前后基本退出小型轿车和微型轿车市场,在稳固紧凑型轿车市场地位的同时,进入紧凑型SUV和小型SUV市场。目前有三款小型SUV在售,远景X3、缤越和远景X1,在售紧凑型SUV车型有博越、帝豪GS、远景X6、远景S1以及星越。

吉利汽车的产品结构,从最早的以小型轿车一条腿走路,到今天产品线升级到紧凑型轿车、紧凑型SUV和小型SUV三足鼎立的局面,走了一条与合资车企正面刚的路线。在国内轿车市场上,吉利汽车也是唯一进入Top 10军团的中国车企。吉利汽车的目标是“进入全球汽车企业前十强,同时成为最具竞争力和受人尊敬的中国汽车品牌”。

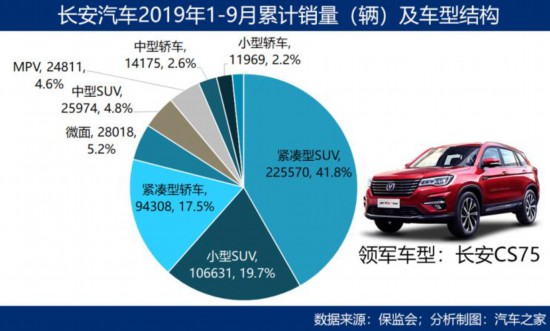

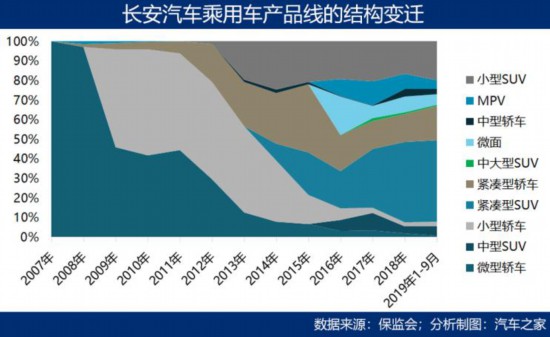

长安汽车主打CS系列SUV产品,旗下各类SUV合计销量占到总销量的66.8%,以紧凑型SUV为主打产品类型,在最广大的五级城市市场销量最高,尤其是长安CS35。同期紧凑型轿车销量占到17.5%,最大区域市场在三级城市,今年累计销售1.98万辆,一级城市与之相当,也有1.92万辆的销量。

长安CS75指导售价7.98-17.48万元,中高低配置结构全面,今年销量最高的城市群依次是二级城市、五级城市和一级城市,销量分别为18.8万辆、18.3万辆和18.1万辆。在一级城市取得这样的成绩,实属不易。为长安CS75取得这一成绩做出最重要贡献的,当然是长安汽车大本营——重庆了。

长安汽车亦是以微型轿车起家,当时的产品就是著名的奔奔。2009年开始进军小型轿车市场,目前这两个细分板块的产品基本全线隐退。2012年在紧凑型轿车领域有所扩张,2015年开始也收缩了。从曾经的一条腿走路,到今天的产品线结构丰富,长安汽车也在积极寻求升级获取更大市场,紧凑型SUV、紧凑型轿车和小型SUV是长安汽车当前的主力细分市场。

但是,长安汽车面临的挑战也是非常大的,中大型SUV长安CS95上市3年,指导售价16.59-21.39万元,瞄向高端市场,无奈销量一直不振,今年前三季度累计只售出4142辆。中型SUV长安欧尚CX70上市4年,指导售价仅为5.99-10.99万元,但销量也是一跌再跌,从2017年的9.16万辆跌倒2018年的2.62万辆,今年前三季度仅售出3493辆。当前的主力支撑车型长安CS75于2014年上市,竞品车型是哈弗H6和吉利博越,但是2018年销量同比大幅下跌42%,被晚其两年上市的吉利博越反超。产品力,还是一款车能被消费者长期选择的关键。

■长城汽车:聚焦SUV

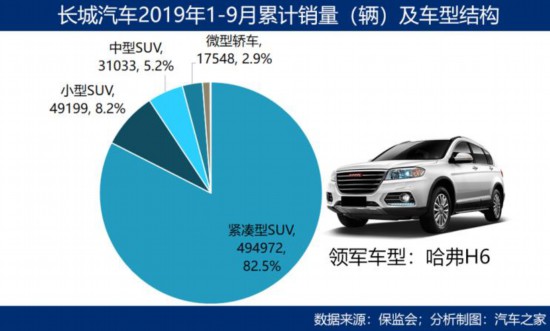

除了上汽通用五菱之外,如果要在中国车企中再找一家个性突出的企业,那就非长城汽车莫属了。长城汽车聚焦SUV市场,布局紧凑型SUV、小型SUV和中型SUV细分市场,也是国内SUV市场的最大卖家,在市场规模上走在一众合资企业前面。

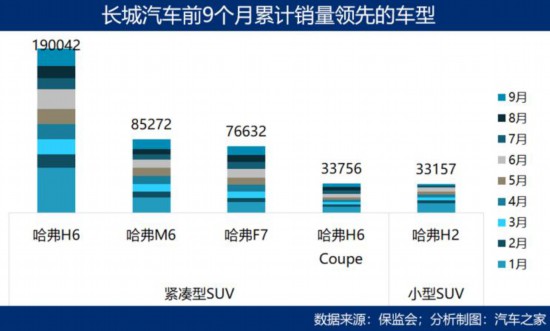

今年前9个月,长城汽车旗下的紧凑SUV车系累计售出了49.5万辆,占同期国内紧凑型SUV市场总额的15%,比排在第二的东风日产高6个百分点,亦为长城汽车同期市场贡献了82.5%的比重。哈弗H6主销二级城市和五级城市市场,今年前三季度在一级城市市场也有2.1万辆的累计销量,但还是销量最少的区域。

长城旗下哈弗品牌是中国首个进入500万俱乐部的专业SUV品牌,已连续9年保持中国SUV销量第一。不过,当家花旦哈弗H6正在承压,压力来自奇骏、本田CR-V和RAV4荣放,近两年日系品牌紧凑型SUV在板块市场上上升势头非常猛。为实现多样化支撑,长城汽车2017年推出了哈弗M6,进一步细分SUV市场,目标销售区域三四级城市,意图巩固8-10万元市场空间。

高端品牌WEY系列2017年上市,定位高端消费群体,紧凑型SUV产品定价也在10万元以上。但目前中高端产品的销量不是很乐观,指导售价16.98-18.88万元的WEY VV7今年前三季度累计销售18412辆,累计同比下滑57.4%;指导售价25.98-27.98万元的WEY P8就更不乐观,去年5月上市,17个月累计仅销售4995辆。

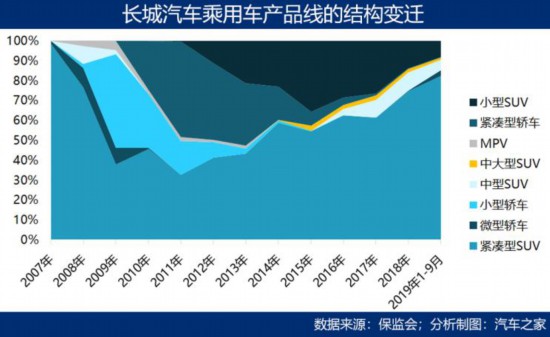

与前面三家车企产品线“从少到多”的发展路径不同,长城汽车走的是先扩张又收缩的产品结构路线,在车型覆盖领域采取的是减法策略。目前基本退出了轿车市场,主力击打紧凑型SUV市场,布局车型10款,包括哈弗品牌和高端WEY品牌,以及纯电动车型欧拉iQ。长城的理想是成为全球专业SUV第一品牌。

但是,从WEY品牌的市场反应看,即便是走SUV专业化的长城汽车,在品牌升级之路上也面临着诸多的挑战,中型SUV市场被德系车型强势垄断,即便是对标中国品牌竞品,目前也被奇瑞瑞虎8和捷途X70压制一头。

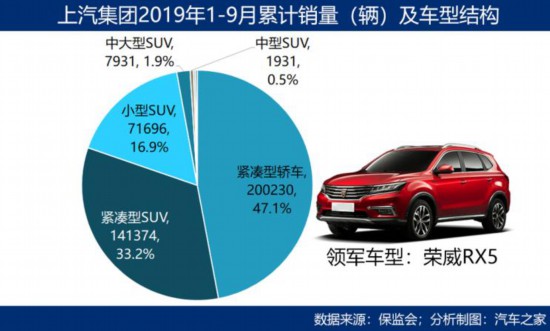

上汽集团的中国品牌以轿车起家,目前的产品类型结构与吉利汽车最为相似,在紧凑型级别市场博弈,不同的是上汽集团以紧凑型SUV为主力产品支撑,今年前三季度的累计销量占企业总销量的47%,紧凑型SUV次之,占33.2%。在紧凑型轿车市场,上汽集团以燃油车型名爵品牌系列和荣威品牌的新能源车型进入,其中新能源车型销售比重占16%。

上汽集团中国品牌销量最好的车型是紧凑型SUV产品荣威RX5,指导价9.88-14.88万元,在同类中国品牌产品中定位相对高端的消费,目前在一级城市和二级城市群销量最高,新能源款今年也累计售出近万辆。紧凑型轿车荣威i5和名爵6主打二级城市市场,前者指导价6.89-11.59万元,后者指导价9.68-14.98万元,是竞争比较激烈的价格空间。

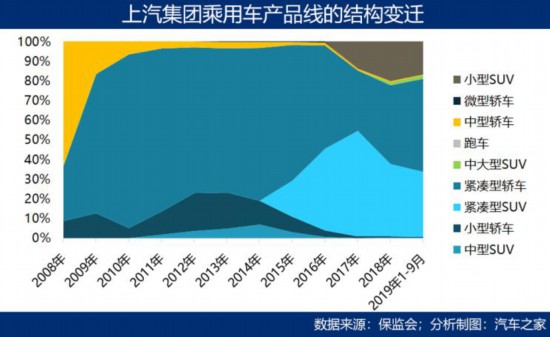

上汽集团2008年甫一启动中国品牌进场,选择的是中型轿车和紧凑型轿车品类,并以中型轿车荣威750为主打车型,目前已经停售,在中型轿车板块仅剩荣威950及其插电式混合动力车型,今年累计销售合计只有2284辆,两款产品下跌均很厉害。历史上,紧凑型轿车一度占到上汽集团市场规模的80%左右,但是2015年之后急剧收缩,最大细分领域转向紧凑型SUV,与长城汽车、吉利汽车一起,在细分板块市场与日系品牌车型展开较量。

面对国内汽车市场消费进入低增长阶段的形势,上汽集团加快海外市场布局,目前已连续三年海外销量达到国内第一。今年1-9月,上汽整车出口及海外销量共24万辆,占到国内车企海外销量的三分之一。

编辑总结

过去20年,中国品牌的崛起曾在国内乘用车市场上画下一抹亮色,然而2018年以来,日系品牌在下行的车市中表现亮眼,豪华品牌逆市上扬,都暗示着成长中的中国车企未来的生存压力将更大。在过去的20年间,中国品牌在一定程度上扮演着中小城市汽车消费教育者的角色,筚路蓝缕的中国车企在中小城市汽车市场的壮大中功不可没。

但是,消费水平在增长,消费者的视野在开阔,与先进技术和产品的感知距离越来越短,消费者“开了眼”,变的懂车且挑剔,汽车的产品力和品牌力越发成了口碑积累的基石。如果说市场竞争就是大浪淘沙,那么在此前中国汽车品牌的野蛮生长阶段,浪还不够大不够猛,随着一批头部车企和头部中国品牌的崛起,更大的风浪来了,当你变的更强,你的竞争者也会出更强的招儿,中国品牌的升级之路将越发艰辛。(文/汽车之家 王静波)

| 欢迎光临 东莞市汽车网 (http://bbs.qc0769.com/) | Powered by Discuz! X3.2 |